7.MaRisk-Novelle: Nachhaltigkeit ist eine Schachtel Pralinen

Mit dem 1. Januar 2024 endete die Übergangsfrist zur Änderung der Kreditvergabekriterien. Jedes Kreditinstitut und in der Folge jeder Kreditnehmer ist gefordert, relevante ESG-Daten vorzuweisen. Die bekannte Notwendigkeit zum Nachweis der Bonität wird um Nachhaltigkeitsdaten erweitert. Das Fehlen von Daten oder eine schlechte Nachhaltigkeitsbilanz könnten Kreditkonditionen verteuern oder eine Vergabe erschweren.

MaRisk sind Verwaltungsanweisungen, die Mindestanforderungen an das Risikomanagement von Banken und Finanzdienstleistern festlegen. Diese werden von der Finanzdienstleistungsaufsicht (BaFin) festgeschrieben. 2023 wurde die 7. MaRisk-Novelle auf den Weg gebracht. Diese sieht vor, zusätzlich zu den bestehenden Risikogruppen ESG-Risiken abzufragen.

Damit ist die Novelle eine von vielen Neuerungen, die Nachhaltigkeit in den Fokus von Compliance-Vorgaben für mittelständische Unternehmen rücken.

Im Gegensatz zum Film ist bei Nachhaltigkeit klar festgelegt, welche Pralinen man bekommt und welche in der Packung zu sein haben. Was das mit dem Mittelstand und Unternehmen zu tun hat, erfahrt Ihr in diesem Blogbeitrag.

Welche Pralinen brauche ich?

Banken wissen dank der MaRisk-Novelle, welche Pralinen sie in ihre Boxen zu füllen haben. Diese Rezepturen in Form von Kennzahlen, Anforderungen und Informationen werden an den Mittelstand weitergegeben. Dessen Aufgabe ist es dann, die Pralinen in die Box zu packen, damit Banken ihre Richtlinien erfüllen können.

Die Mindestanforderungen beeinflussen den Mittelstand indirekt, wenn dieser Geschäftsbeziehungen zu Banken oder Finanzdienstleistern pflegt. Hier sind einige Aspekte, die den Zusammenhang zwischen dem Mittelstand und MaRisk verdeutlichen:

Grundlage: Pralinen machen

Mit vielen gesetzlichen Regulierungen stehen mittelständische Unternehmen allein da, das ist bei der Bewältigung der neuen Anforderungen vom ESG-Rating im Rahmen der MaRisk anders. Diese werden aktiv von Finanzinstituten vom Mittelstand eingefordert.

Mindestanforderungen

Die Mindestanforderungen sind ein Regelwerk, welches auf Finanzinstitute abzielt, um Strukturen und Prozesse für das Risikomanagement zu etablieren. Dazu werden grundlegende Punkte abgearbeitet:

1. Risikomanagementstrukturen und -prozesse

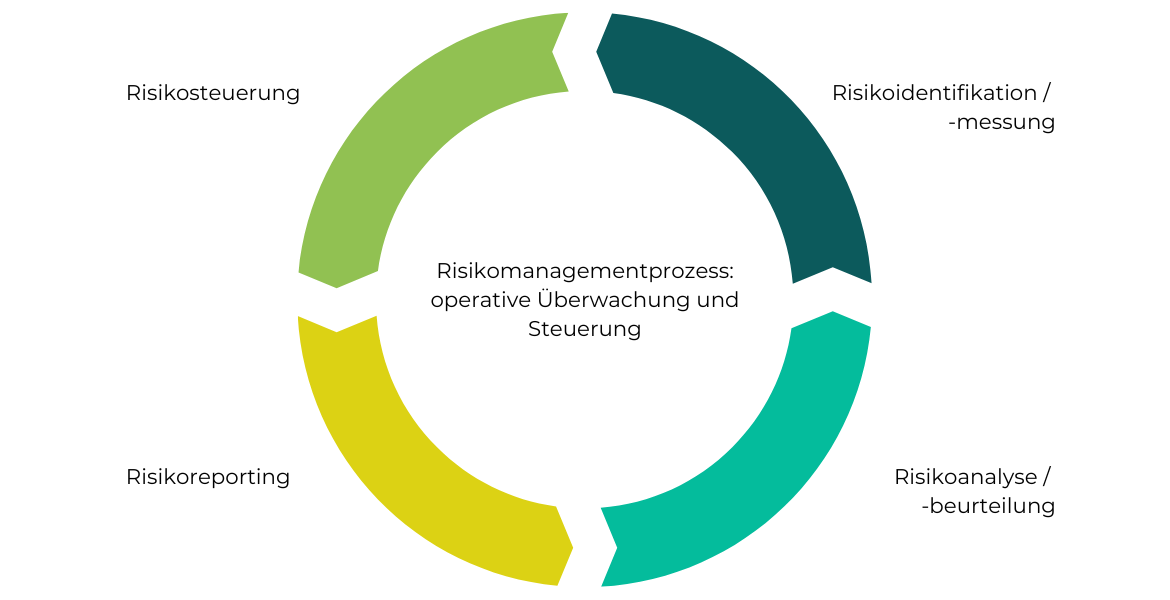

MaRisk legt fest, wie Finanzinstitute ihre Risikomanagementstrukturen organisieren sollen. Das beinhaltet die Definition von Verantwortlichkeiten, die Einrichtung von Kontrollmechanismen und die Implementierung von Prozessen zur Identifikation, Messung, Überwachung und Steuerung von Risiken.

2. Mindeststandards für verschiedene Risikoarten

MaRisk definiert Mindeststandards für das Management verschiedener Risikoarten wie Kreditrisiko, Marktrisiko, operationelles Risiko, Liquiditätsrisiko oder eben jetzt die ESG-Risiken. Diese Standards sollen sicherstellen, dass Finanzinstitute angemessene Maßnahmen ergreifen, um Risiken zu managen und zu minimieren.

3. Compliance und Governance

Das Regelwerk enthält Vorschriften zur Einhaltung von Gesetzen und Vorschriften sowie zur Governance im Risikomanagement. Es betont die Bedeutung einer effektiven Führung und Überwachung auf Vorstands- und Aufsichtsratsebene.

Damit werden die Zutaten fürs Pralinen machen den Banken vorgegeben und es wird deutlich, wo sie Mitarbeit von mittelständischen Unternehmen einfordern müssen. Die MaRisk sind Teil der aufsichtsrechtlichen Rahmenbedingungen für Finanzinstitute in Deutschland und tragen dazu bei, die Stabilität des Finanzsystems zu gewährleisten und das Vertrauen der Öffentlichkeit in den Finanzsektor zu stärken.

Die besondere Praline: 7. MaRisk-Novelle

Es ist wichtig zu differenzieren, dass die direkte Anwendung der MaRisk natürlich den Banken obliegt, aber der indirekte Einfluss trotzdem Konsequenzen für die Zusammenarbeit mit dem Mittelstand hat. Diese Konsequenzen werden mit der neusten MaRisk-Novelle größer. Banken müssen zukünftig Kennzahlen und Informationen zu ESG-Kriterien anfragen.

Kreditnehmer müssen im Kreditgenehmigungsprozess Auskunft über für Banken potenziell relevante ESG-Risiken geben. Das ermöglicht den Finanzinstituten, die ESG-Risiken in eine Kreditentscheidung einzubeziehen.

Darunter fallen physische Risken, die die finanzielle Leistungsfähigkeit von Kreditnehmern negativ beeinflussen könnte, zum Beispiel Haftungsrisiken bezüglich der Verursachung des Klimawandels oder Umstellungsrisiken durch die Umstellung auf eine CO2-emissionsarme und klimaresistente Wirtschaftsweise. Das umfasst erforderliche Neuinvestitionen in Maschinen, steigende Energiepreise oder Unterbrechungen in der Energieversorgung.

Unternehmer sollten zudem im Blick haben, dass die ESG-Risiken nicht nur einmal am Anfang der Geschäftsbeziehung erfragt werden, sondern regelmäßig beziehungsweise anlassbezogen neu erfragt und bewertet werden.

Damit ist die Novelle mit ihren Anforderungen eine besondere Praline – denn sie bringt Arbeit mit sich, aber auch Vorteile für mittelständische Unternehmen. Mit einer Nachhaltigkeitsstrategie und implementierten Prozessen profitieren Unternehmen zum einen von der umgesetzten Nachhaltigkeit im eigenen Unternehmen, aber auch bei Kreditratings von Banken.

Auf der Suche nach den richtigen Zutaten

Fakten und Informationen zu Nachhaltigkeitsaspekten haben mittelständische Unternehmen meist nicht einfach in der Schublade liegen. Es handelt sich hierbei vielfach um nicht-finanzielle Kennzahlen, die schwieriger zu erfassen sind.

Um Banken umfassend über die eigenen Nachhaltigkeitstätigkeiten informieren zu können, müssen Unternehmen den Status quo Nachhaltigkeit im Blick haben. Dazu braucht es Expertise und Ressourcen. Die Umsetzung von Nachhaltigkeit erfolgt über Strategie- und Managementprozesse, die im besten Fall schon angestoßen sind, um die passenden Informationen für Finanzdienstleister liefern zu können.

So suchen Sie als Unternehmer nicht erst hektisch nach den richtigen Zutaten, sondern haben diese schon sortiert und können direkt Pralinen herstellen. Sind die passenden Prozesse im Unternehmen implementiert, verschaffen Sie sich nicht nur alle Vorteile eines funktionierenden Nachhaltigkeitsmanagements, sondern können jederzeit auf die Anfragen Ihrer Banken reagieren und Updates zu nachhaltigen Wirtschaftstätigkeit geben.

Sie als Unternehmer müssen kein Chocolatier sein und alles an Werkzeugen im Hause haben, aber sie können Banken dennoch dabei unterstützen, die richtigen Pralinen zusammenzustellen und sich selbst gleichzeitig Wettbewerbsvorteile bei Kreditvergaben erarbeiten.

Als Unternehmer*in wissen Sie nun, welche Pralinen Sie bekommen und herstellen müssen. Doch nicht jedes Unternehmern hat das passende Werkzeug und die Ressourcen bereitstehen. Wir als Nachhaltigkeitsberatung helfen Ihnen dabei, die Anforderungen der Banken zu erfüllen.